Advogados afirmam que a resolução dos impasses depende de decisões do STF

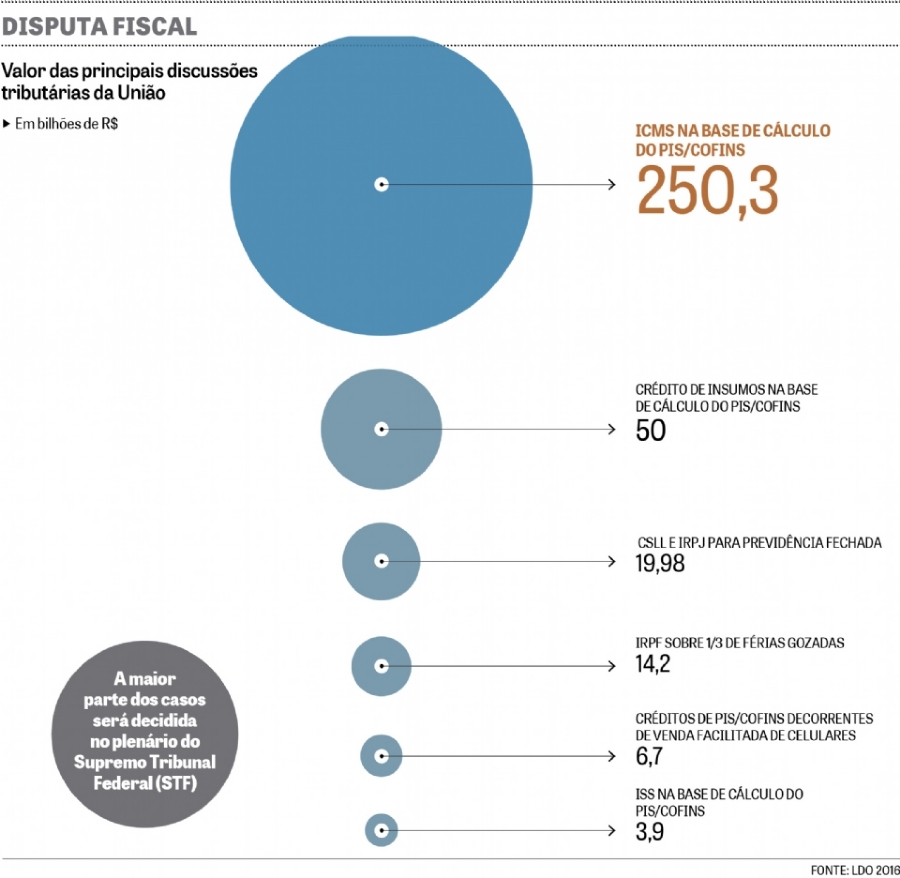

As seis maiores discussões tributárias da União na Justiça estão estimadas em R$ 350 bilhões, segundo o relatório Riscos Fiscais, anexado ao Orçamento de 2016. O valor supera, por exemplo, todas as despesas com pessoal do governo federal (R$ 277 bilhões) e do Bolsa Família (R$ 28 bilhões).

Os tributaristas alertam que a maior parte dessas discussões entre fisco e contribuintes depende de uma posição do Supremo Tribunal Federal (STF). É o que ocorre com o mais representativo dos casos, estimado pela União em R$ 250 bilhões. O debate é se o Imposto sobre Circulação de Mercadorias e Serviços (ICMS) faz parte ou não do faturamento da empresa, que é a base de cálculo do PIS/Cofins.

Para o tributarista Fábio Brun Goldschmidt, não há dúvida de que a inclusão é indevida. "Incluir o ICMS na base de cálculo das contribuições é inconstitucional, pois faz incidir tributos sobre um dispêndio, um ônus, que é justamente o oposto do conceito de faturamento", explica ele.

Apesar de o assunto ter chegado ao Supremo quase 18 anos atrás, só em 2014 foi julgado um recurso extraordinário sobre o tema, destaca o advogado Henry Lummertz. De acordo com ele, o resultado foi favorável ao contribuinte, por sete votos a dois, mas os efeitos do julgamento foram limitados pelos ministros do STF.

"Como esse julgamento se estendeu por muitos anos e vários dos ministros que votaram não estão mais no tribunal, o STF manifestou-se expressamente no sentido de que a decisão não constituía um precedente", explica o especialista. A Corte Suprema já selecionou novos casos que representam a controvérsia sobre o tema. São eles o Recurso Extraordinário nº 574.706 e a Ação Declaratória de Constitucionalidade (ADC) nº 18. Os ministros do STF ainda não começaram a julgar esses casos em plenário.

Para Lummertz, apesar da vitória dos contribuintes na primeira ocasião, ainda não é possível antecipar qual será a decisão final do STF sobre o assunto. Dos ministros sete ministros que votaram a favor dos contribuintes no primeiro caso, quatro permanecem no tribunal. Para conseguir a maioria, os contribuintes precisam de pelo menos seis dos onze votos.

Como o Supremo tem demorado para chegar a uma conclusão sobre o conceito de faturamento no debate sobre a base de cálculo do PIS/Cofins, o Superior Tribunal de Justiça (STJ) começou a julgar a questão. Goldschmidt aponta que, no ano passado, foram vistos avanços nesse sentido. Em março de 2015, a primeira turma proferiu uma decisão favorável aos contribuintes num agravo ao Recursos Especiais (REsp) 593.627. A base para a decisão foi o posicionamento provisório do STF.

Já na segunda turma, as decisões eram desfavoráveis. Para solucionar a controvérsia no STJ, a tese foi submetida à 1ª Seção no REsp nº 1.500.473, que reúne as duas turmas do tribunal. Nesse caso, houve dois fotos favoráveis aos contribuintes e um pela impossibilidade do julgamento da questão. O caso pode voltar ao plenário da 1ª Seção do STJ a qualquer momento.

Serviços

Lummertz destaca que a solução do caso sobre o ICMS no PIS/Cofins deve também orientar o desfecho de um outro debate muito parecido, que trata da inclusão do Imposto sobre Serviços (ISS) na base de cálculo dos tributos federais. Mas nas estimativas da União, esse segundo caso vale bem menos que o primeiro: R$ 3,9 bilhões. Essa tese, explica o advogado, afeta todas as empresas prestadoras de serviços e sujeitas ao pagamento do ISS.

O tributaristaainda destaca que o debate sobre o ISS já foi ao STJ. Em junho do ano passado, a 1ª Seção afirmou que o tributo deve sim ser incluído na base de cálculo do PIS/Cofins. O acórdão dessa decisão, contudo, ainda não está disponível. Além disso, o contribuinte deve recorrer.

Mas para Lummertz, esse debate pertence mesmo ao STF. "A matéria é eminentemente constitucional. A palavra final será dada mesmo pelo Supremo", afirma o advogado.

Insumos

Outro caso estratégico para o governo federal envolve o aproveitamento de créditos de insumos na base de cálculo do PIS/Cofins. Apesar de a Constituição garantir a incidência não-cumulativa dos tributos federais para alguns setores da economia, diz Goldschmidt, a indefinição do conceito de insumo tem permitido que o fisco vede esses créditos em diversas situações, tornando, na prática, cumulativa a tributação.

O tributarista explica, como exemplo, que no ramo de transporte de cargas os combustíveis e lubrificantes dos veículos são considerados insumos. Por outro lado, não se consideram insumos os seguros, os serviços de monitoramento e rastreamento via satélite, os serviços de agenciamento de cargas, nem valores gastos com despachantes, lavagem e desinfecção.

Esse tema está tanto no STF, no Recurso Especial 841.979, de relatoria do ministro Luiz Fux, quanto no Superior Tribunal de Justiça, no Recurso Especial (REsp) 1.221.170. Lummertz destaca que no STJ o julgamento começou com o voto do ministro relator Napoleão Nunes Maia Filho. Em seguida, o julgamento acabou sendo interrompido por um pedido de vista.

Lummertz aponta que o relator defendeu um conceito abrangente dos insumos, favorável aos contribuintes. Nas palavras do ministro relator, seriam consideradas insumos "todas as despesas diretas e indiretas do contribuinte, abrangendo, portanto, as que se referem à totalidade dos insumos, não sendo possível, no nível da produção, separar o que é essencial do que seria acidental".

Na visão de Lummertz, contudo, deve prevalecer no STJ um posicionamento um pouco mais brando, possivelmente um meio termo entre o que a União e os contribuintes querem. Ele reforça que o presidente da 1ª seção do STJ, o ministro Herman Benjamin, indicou que o tribunal deve avaliar se manterá o caso no rito dos recursos repetitivos, o que coloca em xeque a abrangência do julgamento. Ainda não previsão de retorno do caso à pauta.

Previdência fechada

As entidades fechadas de previdência complementar, como Previ (do Banco do Brasil), Petros (Petrobras) e Funcef (Caixa Econômica Federal), travam outra discussão tributária representativa para a União. O debate é estimado pela União em cerca de R$ 20 bilhões.

As fundos de pensão combatem a incidência de Contribuição Social sobre o Lucro Líquido (CSLL) e do Imposto de Renda da Pessoa Jurídica (IRPJ) sobre o superávit, já que em tese seu resultado não configura lucro, conta Goldschmidt. "O superávit de tais entidades não é lucro e sequer pode ser distribuído, devendo ser integralmente reinvestido para cumprir de seus objetivos sociais", afirma.