O ano de 2016 deve começar com importantes mudanças no âmbito tributário. Duas delas, divulgadas recentemente, dizem respeito à alteração no prazo de entrega da Escrituração Contábil Digital (ECD) e a Escrituração Contábil Fiscal (ECF) e os sublimites adotados pelos estados para recolhimento de ICMS em 2016. As alterações foram estabelecidas pelas Instruções Normativas no 1.594 e 1.595, de 3 de dezembro de 2015, que alteraram, respectivamente, a Instrução Normativa no 1.420, de 19 de dezembro de 2013, que dispõe sobre a ECD, e a Instrução Normativa no 1.422, de 19 de dezembro de 2013, que dispõe sobre a ECF. Projetos integrantes do Sistema Público de Escrituração Digital (Sped), as obrigações terão de ser submetidas ao Fisco em maio e junho, respectivamente.

O diretor de Serviços da Decision IT, Frederico Kruger, explica que a alteração nos prazos é, na realidade, uma tentativa de retomada ao calendário pensado inicialmente pela RFB. "Neste ano, houve uma flexibilização pelo fato de ser o primeiro e porque os gestores não estavam completamente preparados", rememora.

Kruger admite que, para a maior parte das empresas, é difícil começar a pensar no preenchimento das obrigações antes do fechamento do balanço anual. No entanto, o especialista adverte que é preciso se preparar. "Nós ainda vemos no mercado ECDs e ECFs entregues que passam no validador mas têm problemas", alerta, complementando que uma das maiores dificuldades para a entrega da ECF em 2016 é com relação ao saldos relativos ao ano-calendário 2014/2015.

Dentre as mudanças na ECD, está a alteração do prazo de entrega para o último dia útil do mês de maio no ano-calendário subsequente ao da escrituração. Além disso, para o ano-calendário 2016, houve a alteração das regras de obrigatoriedade de entrega para as imunes ou isentas e para as pessoas jurídicas optantes pela sistemática do lucro presumido, o texto da obrigatoriedade de entrega das Sociedades em Conta Participação (SCP) foi revisto e foram estabelecidas exceções de obrigatoriedade de entrega da ECD para empresas tributadas pelo Simples Nacional, órgãos públicos, autarquias, fundações públicas e pessoas jurídicas inativas.

Já em relação à ECF, houve a alteração do prazo de entrega da ECF para o último dia útil do mês de junho no ano calendário subsequente ao da escrituração. Para o ano-calendário 2016, tornou-se obrigatório o preenchimento do Demonstrativo de Livro Caixa (Registro P020) para as pessoas jurídicas optantes pela sistemática do lucro presumido que se utilizem da prerrogativa prevista no parágrafo único do artigo 45 da Lei nº 8.981, de 20 de janeiro 1995, e cuja receita bruta no ano seja superior a

R$ 1,2 milhão, ou proporcionalmente ao período a que se refere. Além disso, a partir do ano-calendário 2015, todas as imunes ou isentas estão obrigadas a entregar a ECF.

O Controle Fiscal Contábil de Transição (Fcont) não sofreu alteração, e tem que seguir as regras previstas na legislação de 31de dezembro de 2007. Têm que transmitir o Fcont somente as pessoas jurídicas tributadas pelo lucro real que optaram pela não extinção do RTT em 2014, conforme Instrução Normativa RFB nº 1.492, de 17 de setembro de 2014.

Reparcelamento do Simples é prorrogado

O Comitê Gestor do Simples Nacional prorrogou, na semana passada, as condições especiais de parcelamento concedidas às empresas integrantes do Simples Nacional. O órgão vinculado à Receita Federal já havia anunciado alterações nos sublimites adotados pelos estados para recolhimento de ICMS em 2016.

De acordo com a nova regra, as micro e pequenas empresas que reparcelarem dívidas com o Simples Nacional até 31 dezembro de 2016 não precisarão dar entrada mínima de 10% ou 20% do saldo devedor. Em 2013, o comitê tinha dispensado o recolhimento mínimo para as empresas que fazem o segundo parcelamento de dívidas com o Simples Nacional. O prazo acabaria em 31 de dezembro deste ano.

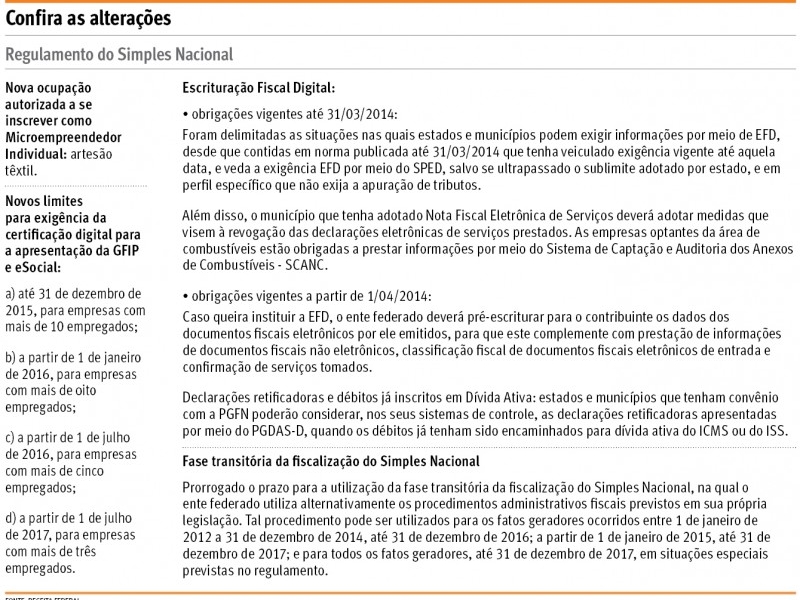

O comitê também estabeleceu que, a partir de julho de 2017, as empresas com mais de três empregados serão obrigadas a obter certificação digital, uma ferramenta de assinatura eletrônica No caso do Simples Nacional, a certificação será usada para o pagamento da Guia de Recolhimento do FGTS e. Informações à Previdência Social (GFIP) e Documento de Arrecadação do eSocial (DAE).

Em setembro, o Comitê Gestor do Simples tinha estabelecido a obrigatoriedade da certificação digital. Atualmente, a exigência vale para empresas com pelo menos 10 empregados. A obrigação será estendida para empresas com mais de oito empregados em 1º de janeiro de 2016 e com mais de cinco empregados em 1º de julho do próximo ano. A resolução também incluiu a ocupação de artesão têxtil a se inscrever como microempreendedor individual.

Outra resolução aprovada pelo comitê divulgou os sublimites de recolhimento do Imposto sobre a Circulação de Mercadorias e Serviços (ICMS) para empresas inscritas no programa. Em 2016, as empresas que faturam até

R$ 1,8 milhão por ano em quatro estados - Acre, Amapá, Rondônia e Roraima - e R$ 2,52 milhões em seis estados - Maranhão, Mato Grosso, Mato Grosso do Sul, Pará, Piauí e Tocantins - poderão pagar o ICMS por meio do Simples Nacional. Acima desse faturamento, as empresas terão de recolher o imposto pelo método tradicional.

As empresas de Alagoas serão excluídas do sublimite no próximo ano. O Simples Nacional aplica-se às micro e pequenas empresas que faturam até R$ 3,6 milhões por ano. No entanto, em alguns estados de menor renda per capita, existe um teto mais baixo para as empresas recolherem ICMS pelo regime simplificado. Caso contrário, praticamente todas as companhias desses estados estariam inscritas no programa.

Jornal do Comércio